Rollercoaster dóbr trwałych dobiega końca –wyposażenie mieszkań kupione na początku pandemii będzie prędzej lub później (z naciskiem na prędzej) wymienione, czemu sprzyjać będą niższe w skali globalnej koszty kredytu, lepsza dostępność – koniec zakłóceń w łańcuchach dostaw czy innowacje technologiczne w nowych generacjach sprzętu.

- Po wielkim wznowieniu popytu na dobra trwałe w 2021 r., potem nastąpiło wyraźne spowolnienie zarówno w 2022 r., jak i 2023 r., ze względu na efekt nasycenia rynku, zaostrzony także przez wyższe stopy procentowe (i koszt kredytu).

- W 2024 r. sprzedaż dóbr trwałych w Niemczech (+2%), Francji (+3%), Stanach Zjednoczonych (+2%) i Włoszech (5%) powinna pozostać jeszcze na niskim poziomie, przy niewielkim także spowolnieniu w Wielkiej Brytanii (-1%).

- Jednak pięć czynników przygotowuje grunt pod silne ożywienie w 2025 r.:

- koszty finansowania (kredytu) spadają

- konsumenci odchodzą od drogich usług

- towary zakupione w 2021 r. wkrótce będą musiały zostać wymienione

- innowacje technologiczne pobudzą popyt, zwłaszcza na urządzenia napędzane sztuczną inteligencją oraz

- zakłócenia w łańcuchu dostaw również ustępują.

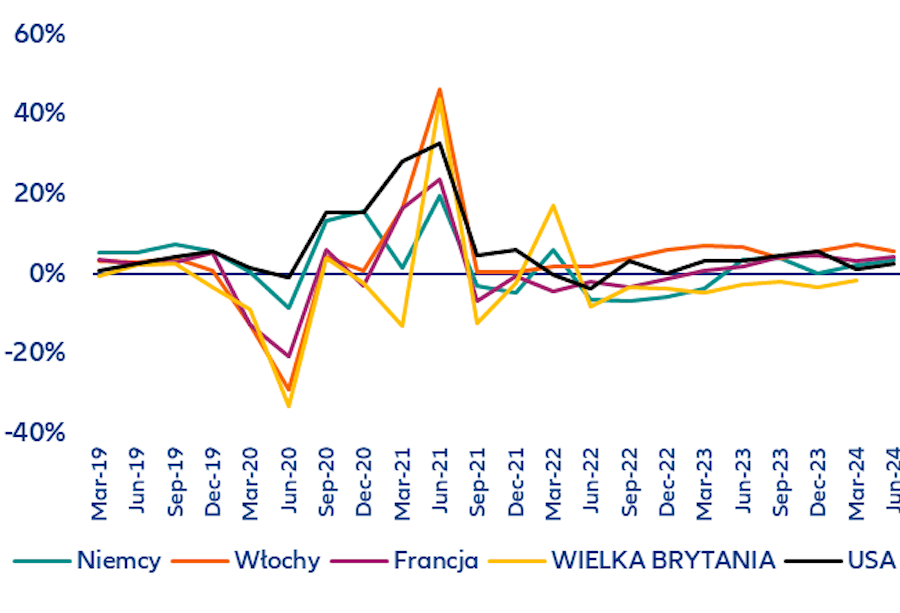

Kolejka górska dla dóbr trwałych dobiega końca. W 2021 r. pandemia zmieniła nawyki konsumentów w zakresie wydatków, a lockdowny i środki dystansowania społecznego skłoniły gospodarstwa domowe do modernizacji przestrzeni życiowej, inwestowania w nowe komputery i elektronikę w celu ułatwienia pracy zdalnej oraz zakupu domowych systemów rozrywki, ponieważ siłą rzeczy wydatki na podróże i wypoczynek spadły. W rezultacie, jak wynika z analiz Allianz Trade, zagregowane wydatki na dobra trwałe wzrosły o około +17% r/r w Stanach Zjednoczonych, +13% we Włoszech i +7% we Francji (wykres 1). Efekt nasycenia doprowadził jednak do wyraźnego spowolnienia w 2022 i 2023 r., zaostrzonego przez wyższe stopy procentowe, które zniechęciły konsumentów do dokonywania dużych zakupów, takich jak wysokiej klasy elektronika i sprzęt AGD. Globalna sprzedaż komputerów osobistych odnotowała gwałtowny spadek o -16% w 2023 r., największy spadek od początku XXI wieku. Podobnie globalne dostawy smartfonów spadły o 11% w tym samym okresie.

Wykres 1: Wydatki konsumentów na dobra trwałe (r/r%)

Źródła: LSEG Datastream, Allianz Research

Allianz Trade spodziewa się, że w 2024 r. sprzedaż dóbr trwałego użytku będzie jeszcze w fazie spowolnienia, rosnąc tylko o +2% w Niemczech, +3% we Francji, +2% w USA i 5% we Włoszech, podczas gdy Wielka Brytania powinna odnotować niewielkie spowolnienie o -1%. Jednak w 2025 r. sytuacja ma się odwrócić, dzięki pozytywnym wiatrom wynikającym z cykli konsumpcji po pandemii i korzystniejszych warunków gospodarczych.

Niższe stopy procentowe i odejście od wydatków na usługi będą sprzyjać popytowi na dobra trwałe w 2025 roku. Wraz ze spadkiem presji inflacyjnej, banki centralne na (prawie) całym świecie luzują politykę pieniężną, co poprawi dostęp konsumentów do finansowania, ułatwiając zakup dużych przedmiotów. Płace skorygowane o inflację również nadal rosną. Co więcej, wzorce konsumpcji przekształcają się przez stopniowe odchodzenie od usług w kierunku towarów. Po silnym ożywieniu po pandemii, obecnie wydatki w sektorze usług, w tym na podróże, gastronomię i wypoczynek, zaczęły już tracić impet. W strefie euro wydatki na usługi spowolniły do zaledwie +0,5% r/r w 2. kwartale 2024 r., w porównaniu z +2,3% latem 2023 r. Podobnie w Stanach Zjednoczonych wydatki konsumentów na usługi wykazują oznaki przesycenia, a wzrost znacznie spowalnia, ponieważ stłumiony popyt na wypoczynek z ery pandemii zanika. Oczekuje się, że to spowolnienie wydatków na usługi przekieruje dochód rozporządzalny z powrotem na dobra trwałe.

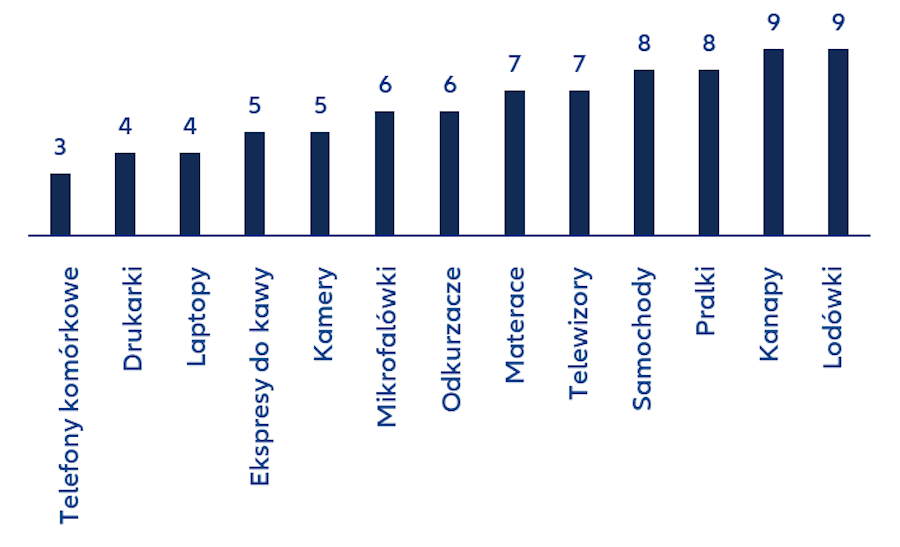

Wymiana, innowacje i sprawniejsze łańcuchy dostaw oznaczają wyższą sprzedaż. Naturalny cykl życia dóbr trwałego użytku, z których wiele ma żywotność od trzech do pięciu lat (wykres 2), sugeruje, że cykl wymiany rozpocznie się na nowo do 2025 r., napędzając nową falę popytu. Kolejnym czynnikiem przyciągającym konsumentów do dóbr trwałego użytku, a zwłaszcza nowej elektroniki, komputerów i smartfonów, są ostatnie postępy technologiczne, zwłaszcza w zakresie sztucznej inteligencji, inteligentnych urządzeń domowych i zaawansowanych technologii obliczeniowych. Tworzą one nie tylko nowe kategorie produktów, ale także napędzają popyt na wymianę starszych modeli. Pojawienie się urządzeń opartych na sztucznej inteligencji, takich jak inteligentne lodówki, które mogą zarządzać zapasami lub pralki oparte na sztucznej inteligencji, które optymalizują zużycie wody i energii, skłania konsumentów do modernizacji istniejących urządzeń. Ponadto oczekuje się, że postępy w sektorach komputerowym i elektronicznym, w tym przyjęcie chipów obsługujących sztuczną inteligencję i zwiększona moc obliczeniowa w laptopach i komputerach stacjonarnych, będą napędzać znaczący cykl modernizacji. Przewiduje się, że globalne dostawy urządzeń opartych na sztucznej inteligencji, w tym inteligentnych głośników, domowych systemów bezpieczeństwa i podłączonych urządzeń, osiągną 1,5 mld sztuk do 2025 r., w porównaniu z 1,1 mld sztuk w 2023 r., co podkreśla duży potencjał wzrostu tych produktów. Odporność łańcucha dostaw, która była poważnym wyzwaniem dla sektora, również ulega poprawie. Poważne zakłócenia obserwowane podczas pandemii, w tym niedobory półprzewodników, które nękały przemysł elektroniczny i AGD, w dużej mierze ustąpiły. Pomimo pewnych utrzymujących się problemów (np. kryzysu w regionie Morza Czerwonego), złagodzenie wąskich gardeł w dostawach pozwala producentom lepiej zaspokajać popyt i unikać wydłużonych terminów dostaw, które frustrowały konsumentów w ciągu ostatnich kilku lat. Przykładowo, czas realizacji zamówień na półprzewodniki skrócił się ze średnio 26 tygodni w 2022 roku do zaledwie 12 tygodni w połowie 2024 roku. Płynniejsze łańcuchy dostaw powinny pozwolić sektorowi na wzrost przychodów w 2025 roku.

Rysunek 2: Żywotność wybranego wyposażenia mieszkań i urządzeń (w latach)

Źródła: różne, Allianz Research

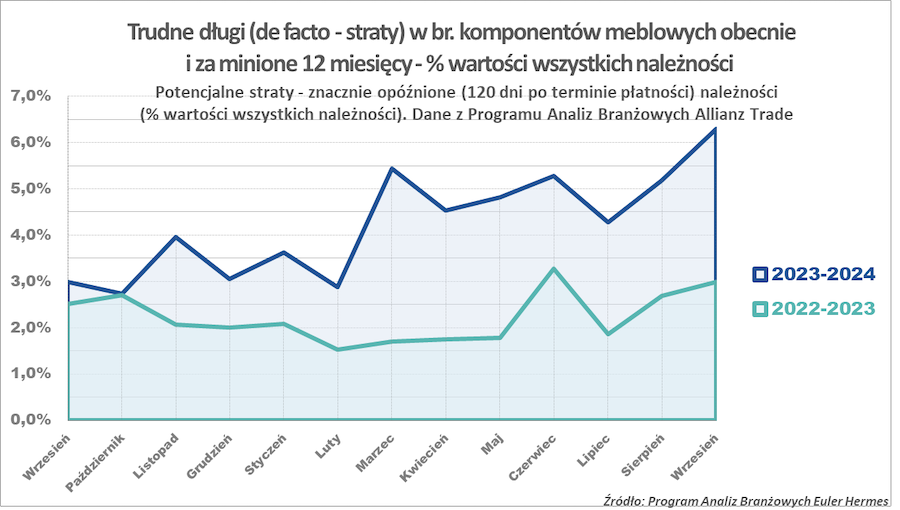

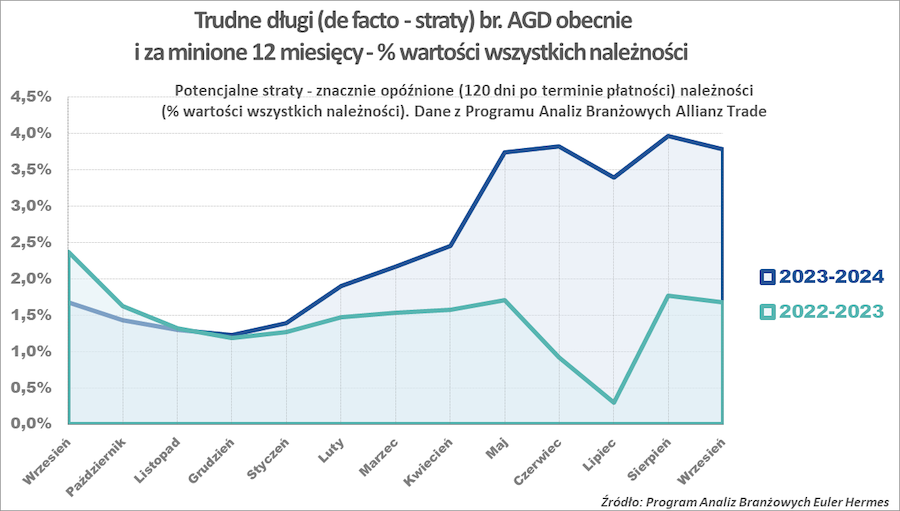

Sytuację na lokalnym rynku – w Polsce – ocenia Michał Modrzejewski, Dyrektor Biura Analiz Branżowych w Allianz Trade: – Trudno mówić w chwili obecnej o odradzaniu popytu na dobra trwałe w Polsce. Sprzęt AGD wciąż sprzedaje się źle a wzrosty są minimalne i to głównie pod względem wartości, a nie ilości (jako efekt wyższych cen). Podobnie popyt na meble czy oświetlenie: w kraju wciąż nie rośnie, podobno zaczyna odradzać się na rynkach eksportowych, ale bez większych konkretów. Tymczasem spływ należności z rynku na rzecz dostawców sprzętu AGD czy komponentów do produkcji mebli nie wygląda dobrze – zamiast odrodzenia mówić można raczej o regresie czy wręcz kryzysie w płynności ich odbiorców w porównaniu do roku ubiegłego. Świadczy o tym zwłaszcza poziom trudnych długów, czyli de facto rosnących strat za dostawy z minionych miesięcy i kwartałów. Otwarte jest pytanie jak wielu dystrybutorów i producentów doczeka w dobrej kondycji do spodziewanego ożywienia. Miejmy nadzieję, iż oczekiwane wzrosty sprzedaży na rynkach eksportowych zaowocują większymi zamówieniami, a z czasem wzrost odczuje również rynek krajowy – z opóźnieniem, gdyż wspomniane w analizie luzowanie polityki pieniężnej i obniżki kosztów finansowania i kredytów na razie omijają Polskę.